期货下单后自动挂平仓单(期货自动平仓什么意思)

期货交易的高风险性,使得许多交易者需要借助技术手段来降低风险,控制损失。其中,“期货下单后自动挂平仓单”,也就是我们常说的“自动平仓”,便是降低风险、提高交易效率的重要工具。它指的是在进行期货交易时,预先设定好平仓条件,当市场价格达到预设条件时,系统会自动触发平仓指令,强制平仓,避免因人为因素或市场波动导致的巨大损失。这篇文章将详细阐述期货自动平仓的含义、使用方法以及需要注意的事项。

期货自动平仓的含义及作用

期货自动平仓,简单来说,就是提前设定一个平仓价格或止损点,当市场价格达到这个预设值时,交易系统会自动执行平仓指令,将持有的期货合约平仓。这与手动平仓不同,手动平仓需要交易者实时监控市场行情,并在合适的时间手动发出平仓指令。而自动平仓则可以摆脱人为因素的干扰,即使交易者不在电脑前,也能保证按照预设的策略进行平仓操作。

自动平仓的主要作用在于:控制风险,避免巨大亏损。在剧烈波动的市场中,交易者很难及时作出反应,可能错过最佳平仓时机,导致损失进一步扩大。而自动平仓能够设定止损点,当市场价格跌破止损点,系统会自动平仓,限制亏损金额,防止损失进一步扩大。 自动平仓还可以保障交易纪律的执行, 避免情绪化交易。对于新手交易者来说,自动平仓可以帮助他们克服恐惧、贪婪等情绪的影响,严格按照预设的交易计划执行交易,避免因为情绪波动而做出错误的交易决策。它实际上是一种风险管理策略,帮助投资者更理性地参与期货市场。 对于忙碌的投资者来说,自动平仓还能节省时间和精力,无需时刻盯着盘面。

期货自动平仓的常用设置方式

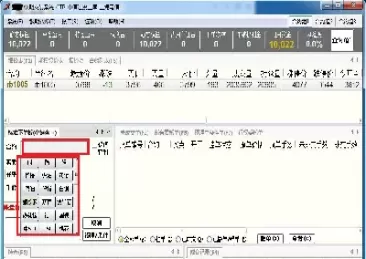

不同的期货交易平台提供不同的自动平仓设置方式,但主要包括以下几种:

1. 止损单:这是最常用的自动平仓方式。投资者可以设置一个止损价格,当市场价格跌破止损价格时,系统会自动平仓,限制损失。止损价格的设置需要根据自身的风险承受能力和市场行情进行调整。设置过低的止损点可能会频繁止损,错过盈利机会;而设置过高的止损点则可能导致更大的损失。

2. 止盈单:与止损单相反,止盈单是为了锁定利润。投资者可以设置一个止盈价格,当市场价格达到止盈价格时,系统会自动平仓,锁定盈利。止盈单的设置也需要根据市场行情和自身交易策略进行调整。过低的止盈点可能会导致利润空间有限,而过高的止盈点则可能错过更大的利润。

3. 时间平仓:这是一种基于时间的自动平仓方式,投资者可以设置一个平仓时间,当到达设定的时间时,系统会自动平仓,无论当时的市场价格如何。这种方式通常用于规避隔夜风险或特定市场事件的风险。

4. 条件单:条件单更为灵活,它可以根据多个条件组合来触发平仓。例如,可以设置当价格跌破止损点或者达到止盈点,或者当交易持仓时间超过特定时间时自动平仓。这种方式需要投资者对期货交易和编程有一定的了解。

期货自动平仓的风险及注意事项

虽然自动平仓能够有效控制风险,但它并非万能的,也存在一些风险需要注意:

1. 滑点风险:当市场波动剧烈时,实际平仓价格可能与预设的平仓价格存在差异,这种差异就是滑点。滑点可能导致实际损失大于预设的止损金额。在市场波动剧烈时,需要设置更大的止损范围来覆盖滑点风险。

2. 系统故障风险:期货交易平台或交易软件出现故障可能会导致自动平仓指令无法执行。选择稳定的交易平台和交易软件至关重要。同时,定期检查交易软件和网络连接,也是非常必要的。

3. 市场突发事件风险:突发事件(例如重大政策变动、自然灾害等)可能会导致市场价格剧烈波动,即使设置了止损点,也可能无法有效控制损失。面对此类事件,需谨慎交易,或考虑其他风险控制手段。

4. 策略失效风险:投资者制定的自动平仓策略可能并不适用于所有市场环境,在市场环境发生变化时,需要及时调整策略,否则可能导致亏损。

如何选择合适的自动平仓策略

选择合适的自动平仓策略需要根据自身的风险承受能力、交易经验和市场行情进行综合考虑。以下是一些建议:

1. 理性设置止损点:止损点不宜设置过低,否则容易造成频繁止损,影响盈利。同时,止损点也不宜设置过高,否则可能导致更大的损失。止损点设置应根据市场波动情况和个人风险承受能力进行调整。

2. 结合技术分析:在设置自动平仓策略时,可以结合技术分析指标,例如均线、MACD等,来辅助判断市场走势,从而提高平仓策略的准确性。

3. 定期复盘和调整:定期对交易记录进行复盘,分析自动平仓策略的有效性,并根据市场行情进行调整,不断优化策略。

4. 模拟交易测试:在实际交易前,可以先使用模拟交易账户进行测试,检验自动平仓策略的有效性和稳定性,再进行实际操作。

自动平仓与手动平仓的结合应用

自动平仓和手动平仓并非相互排斥,而是可以结合使用的。在实际交易中,可以将自动平仓作为风险控制的最后一道防线,同时结合手动平仓,根据市场行情灵活调整持仓。例如,在市场波动较小的时候,可以依赖自动平仓来执行止盈止损策略;而在市场波动较大的时候,则可以根据实际情况进行手动干预,避免因剧烈波动而导致的过度止损或止盈。

总而言之,期货自动平仓是一种有效的风险管理工具,它能够帮助交易者控制风险,提高交易效率。但交易者在使用自动平仓时,也需要注意其潜在的风险,并根据自身的实际情况选择合适的策略。切记,任何交易策略都不是万能的,只有不断学习和实践,才能在期货市场中获得长期稳定的盈利。

相关推荐

期货应重视风控什么(期货风控需要具备什么)

期货市场以其高杠杆、高收益和高风险的特点而闻名。参与期货交易,犹如走钢丝,稍有不慎便可能面临巨额亏损甚至倾家荡产的风 ...

建行网银可以买期货吗(建行可以开通期货账户吗)

近年来,随着金融市场的不断发展,越来越多的人开始关注期货投资。期货交易的高杠杆特性使其风险与收益并存,吸引了众多投资 ...